Эксперты предсказали откат по числу ипотечных займов на восемь лет назад

При каких ставках может начаться восстановление выдач

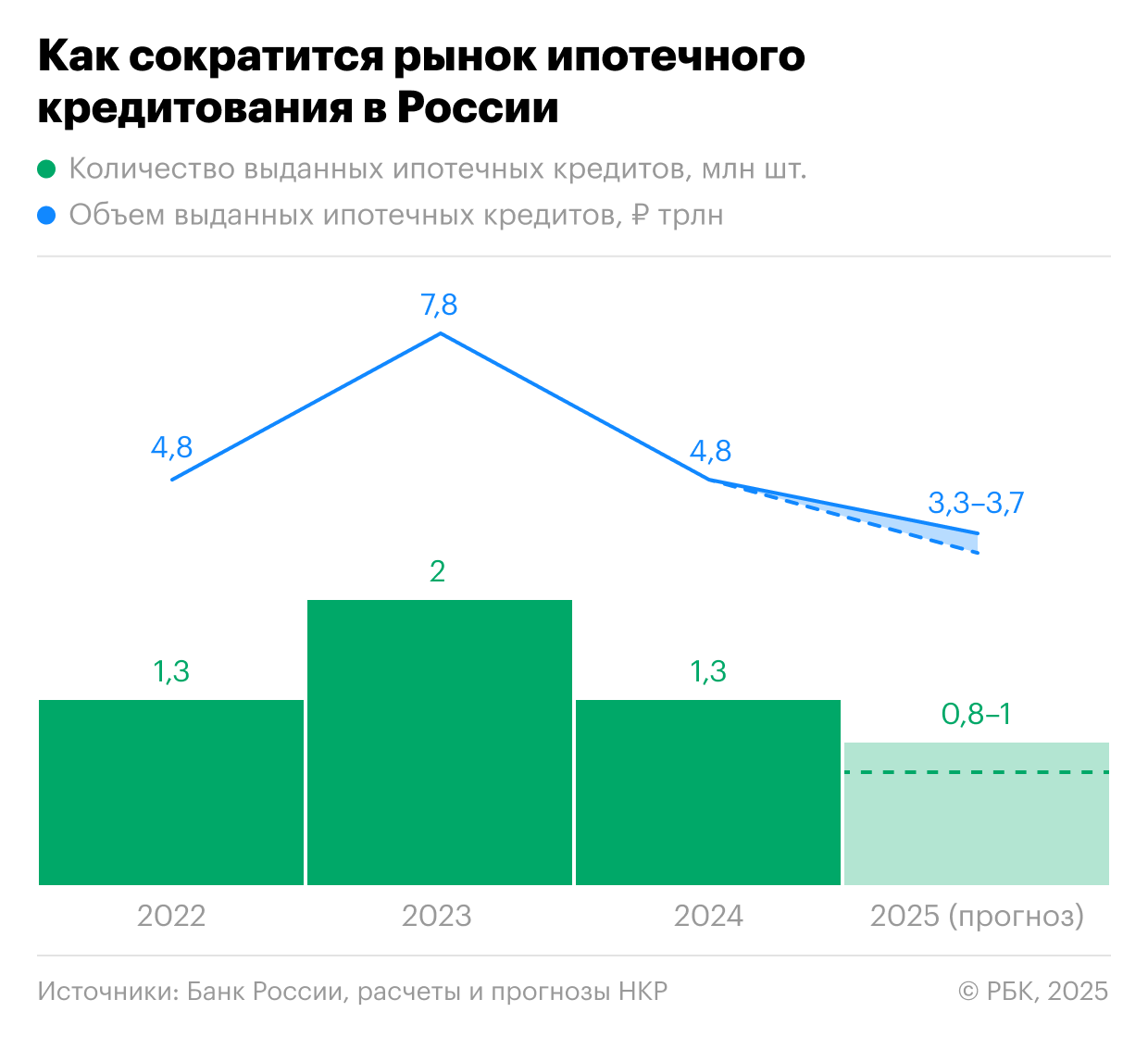

Число выданных ипотечных кредитов по итогам 2025 года может оказаться на уровне восьмилетней давности — 0,8–1 млн ссуд, прогнозируют аналитики НКР. Это на 30–40% ниже значения 2024 года. В деньгах объемы выдач упадут менее значительно — на 25–30% к прошлогоднему уровню, до 3,3–3,7 трлн руб., благодаря росту среднего чека, оценивают они.

«Российское ипотечное кредитование по итогам 2025 года, вероятно, покажет худший результат за восемь лет по числу выданных кредитов. Сегмент держится на льготных госпрограммах и ждет последовательного снижения ставок», — следует из аналитической записки рейтингового агентства НКР (есть у РБК). Схожие значения наблюдались в 2016 и 2017 годах. Так, в 2016 году банки выдали 856,4 тыс. ипотечных кредитов на общую сумму 1,5 трлн руб., в 2017 году было оформлено более 1 млн ипотечных кредитов на сумму свыше 2 трлн руб.

Прогнозируемый объем ипотечного кредитования по итогам 2025 года (3,3–3,7 трлн руб.) сопоставим со средним объемом рынка в 2018–2020 годах (3,5 трлн руб.), отмечают авторы исследования. При этом более 80% объема выданных ипотечных кредитов будет приходиться на льготные программы, прежде всего на семейную ипотеку.

- Более сильное падение объема ипотеки сдержит рост среднего чека до 4–4,2 млн руб. против 3,7 млн руб. в 2024 году, утверждается в обзоре. А средний ежемесячный платеж в 2025 году может впервые пересечь отметку 35 тыс. руб., увеличившись за год на 13%, указывают они. «Рост ускорится в случае введения регулятором во втором полугодии количественного ограничения выдачи ипотеки с показателем долговой нагрузки (ПДН) выше 80%», — допускают в НКР.

- В целом ипотечный портфель в 2025 году может вырасти на 5–7%, до 20,1–20,5 трлн руб. (без учета приобретенных прав требования), считают аналитики НКР: «Заметной части заемщиков при текущих процентных ставках выгоднее положить деньги на сберегательный счет или вклад, чем досрочно гасить ипотеку».

- Для сравнения: в 2024 году было выдано 1,3 млн ипотечных кредитов на общую сумму 4,8 трлн руб. В 2023 году банки оформили 2 млн ипотек на рекордные 7,8 трлн руб. (средний чек — 3,8 млн руб.).

На чем основывается прогноз

Прогноз НКР предполагает отсутствие новых макрошоков, схожих с 2022 годом, а также сохранение жестких денежно-кредитных условий в течение 2025 года, но при условии начала снижения ключевой ставки во втором полугодии. По базовому сценарию аналитиков, в 2025 году среднегодовое значение ключевой ставки ЦБ будет находиться в диапазоне 18–21%, ВВП вырастет на 1–2%, а инфляция составит 7–8%.

Как снижаются выдачи ипотеки

Сужение ипотечного рынка началось в 2024 году, после того как в июле была отменена госпрограмма льготной ипотеки на строящееся жилье под 8%, которая «вносила существенный вклад в динамику рынка последние пять лет», говорится в обзоре. Также доля рыночной ипотеки резко снизилась из-за роста ключевой ставки с 16 до 21%: на этом фоне рыночные ставки по ипотеке фактически стали запретительными, достигая 30% и даже выше, подчеркивают аналитики НКР: «В январе—феврале 2024 года на рыночную ипотеку приходилось в среднем 32% выдач, а за те же месяцы 2025 года — только 15%».

Еще один влияющий фактор: ужесточение регулирования сегмента. В 2023–2024 годах ЦБ с помощью макропруденциальных надбавок по наиболее рискованным ипотечным кредитам усиливал давление на капитал банков, а в 2025 году регулятор сможет устанавливать макропруденциальные лимиты (МПЛ) на ипотеку, то есть ограничивать долю рискованных кредитов в структуре новых выдач, напоминают авторы исследования. Первые МПЛ в ипотеке появятся уже с 1 июля. Одновременно с этим на ипотечное кредитование окажет влияние антициклическая надбавка к нормативам достаточности капитала, которая с 1 февраля текущего года составляет 0,25 п.п., а с 1 июля вырастет до 0,5 п.п. До этого она была на нулевом уровне.

Третий фактор — рассрочка от застройщиков вместо ипотеки. Такой инструмент продажи жилья стал популярен после отмены льготных программ и роста ключевой ставки, и в случае отсутствия законодательных ограничений значительная часть покупателей жилья предпочтут рассрочку рыночной ипотеке, считают в НКР. Например, в марте 2025 года программы рассрочки обеспечили порядка 50% продаж новостроек в Москве, хотя всего два года назад эта доля не превышала 10%.

Ведущий аналитик по банковским рейтингам «Эксперт РА» Алексей Кирюхин называет две основные причины сжатия ипотечного рынка: сохраняющиеся высокие ставки и ограничение объема государственной поддержки. По оценкам «Эксперт РА», в 2025 году ипотечные выдачи сократятся на 30% относительно показателей прошлого года. При этом сокращение объема досрочных погашений по ипотеке на фоне высоких ставок по депозитам окажет поддержку динамике ипотечного портфеля, который по итогам 2025 года увеличится на 5%, до 21,1 трлн руб., добавляет Кирюхин.

Помимо высоких процентных ставок и ограничения льготных программ ощутимым фактором является продолжающееся снижение ценовой доступности жилья, говорит старший директор группы рейтингов финансовых институтов АКРА Ирина Носова. Как отмечала консалтинговая компания SRG, в феврале 2025 года стоимость жилья выросла в большинстве городов, а темпы ее роста усилились.

Когда ждать восстановления

По мнению НКР, ипотечное кредитование может начать восстанавливаться при снижении ключевой ставки до 15–16%, а рыночных ипотечных ставок — ниже 20%. «Такой уровень ставок позволит части заемщиков рефинансироваться под более низкий процент и приведет к началу реализации отложенного спроса и возврату ежемесячных объемов выдачи к уровню 500 млрд руб. и выше», — считают аналитики НКР.

Они подчеркивают, что также важны не только разовые решения ЦБ, но и формирование у участников рынка ожиданий устойчивого снижения ключевой ставки в среднесрочной перспективе. Носова также считает, что ипотека станет существенно более доступной при снижении рыночной процентной ставки до 15% и ниже. Смягчение условий заимствования повысит доступность ипотечных продуктов и поддержит спрос на жилье, резюмирует Кирюхин.